そんなふうに、ちょっと不安や疑問を感じている方も多いのではないでしょうか。

この記事では、そんな疑問を解決します。

株式投資歴5年、4年間で資産が2倍に伸びた著者が実体験を交えながら作成しました。

シミュレーションを通じて見えてくる「ほったらかしの可能性」を、ぜひこの記事で実感してみてくださいね。

この記事で得られること

・毎月5万円、10万円、15万円…金額別に「ほったらかし」でもしっかり資産が育つ可能性を理解し、

・ほったらかし投資にピッタリな投資商品が分かり

・ライフステージに合ったあなたなりの活用法が見えてきます。

あなたの未来に、小さな安心と大きなゆとりが生まれるヒントになれば嬉しいです。

資産1,600万円突破!

もくじ

- 1 投資額別シミュレーション|毎月いくら投資するとどうなる?

- 2 運用年数別シミュレーション|10年・20年・30年後の資産額

- 3 利回り別シミュレーション|3%、5%、7%で資産はどう増える?

- 4 新NISAシミュレーションの結果をどう活かす?

- 5 1,800万円を使い切った後の資産はどうなる?

- 6 一括投資と積立投資どっちがほったらかしに向いている?

- 7 新NISAほったらかし運用は老後対策として有効か?

- 8 おすすめのほったらかし投資商品2選【初心者向け】

- 9 ほったらかし投資の注意点と失敗しないコツ

- 10 Q&A|新NISAほったらかしシミュレーションのよくある質問

- 11 まとめ|新NISAほったらかしシミュレーションで将来の資産形成をイメージしよう

投資額別シミュレーション|毎月いくら投資するとどうなる?

新NISAを活用して「毎月どのくらい投資すれば、将来いくらになるのか」を把握することは、資産形成の第一歩です。

ここでは、月1万円・3万円・5万円という3つのパターンで、

20年間ほったらかし投資をした場合のシミュレーション結果を具体的に見ていきましょう。

毎月1万円投資した場合

月1万円を20年間、新NISAで利回り5%を想定して投資した場合、最終的な資産は約410万円になります。

元本は240万円ですが、複利効果によって約170万円の運用益が見込めます。

これにより、小さな金額でも長期間続けることで資産がしっかり増えることがわかります。

収入に余裕がない場合でも、無理のない範囲で始めることで将来の安心につながります。

毎月3万円投資した場合

毎月3万円を20年間、年利5%で運用した場合、資産は約1,230万円に増加します。

元本は720万円ですが、運用益は500万円超と大きな差が生まれます。

毎月の支出を見直し、外食やサブスクなどを減らすことで3万円の投資原資を確保できれば、老後資金への不安を大きく軽減できます。

中長期でお金を育てたい方にとって、現実的かつ効果的な金額です。

毎月5万円投資した場合

月5万円を20年間、年利5%でほったらかし投資すると、最終的な資産は約2,050万円になります。

元本1,200万円に対し、850万円近い運用益が得られる計算です。

この水準になれば、老後の生活資金や住宅ローンの完済、子どもの教育費にも十分対応できる可能性があります。

高い利回りを狙わなくても、時間と積立額を味方につけることで大きな成果が期待できます。

運用年数別シミュレーション|10年・20年・30年後の資産額

新NISAを活用した場合、投資期間が長くなるほど複利効果が大きくなります。

ここでは、想定利回り5%・毎月3万円を積み立てる条件で、10年・20年・30年それぞれの資産額がどう変化するかを比較します。

10年間運用した場合のシミュレーション

毎月3万円を10年間、年利5%で運用すると、最終的な資産は約470万円になります。

元本は360万円で、運用益は約110万円です。

投資を始めて10年という期間では複利の力はまだ限定的ですが、それでも預金とは大きく差がつきます。

結婚や住宅購入などのライフイベント前に資産形成したい人にとって、10年は現実的な目標期間といえます。

20年間運用した場合のシミュレーション

同じ条件で20年間運用した場合、資産は約1,230万円まで増えます。

元本は720万円、運用益は約510万円です。10年の2倍の期間をかけることで、資産は2倍以上に伸びる点がポイントです。

これは複利効果によるもので、時間が長いほど加速度的に増えていきます。

老後資金や教育資金を見据える場合、20年運用は非常に有効な選択肢です。

30年間運用した場合のシミュレーション

30年間積み立てを継続すると、資産は約2,500万円に達します。

元本は1,080万円で、運用益は約1,420万円です。

運用益だけで元本を上回る結果となり、複利のパワーが最大限に活かされています。

30代で始めれば、60代にはしっかりとした老後資産が築けます。

長期で投資を続けられる人にとって、これほど心強い資産形成手段はありません。

利回り別シミュレーション|3%、5%、7%で資産はどう増える?

同じ金額・期間でも、想定利回りによって資産の増え方は大きく変わります。

ここでは毎月3万円を20年間運用した場合に、年利3%、5%、7%で資産がどう変化するのかを具体的に比較してみましょう。

利回り3%でほったらかしにした場合

毎月3万円を20年間、年利3%で運用した場合の資産額は約990万円です。

元本720万円に対し、運用益は約270万円となります。

大きな利益とはいえませんが、銀行預金に預けたままと比較すれば数倍の差になります。

低リスクな商品を中心に運用する場合でも、時間をかけることでしっかりと資産を増やすことは可能です。

控えめな利回りでも、コツコツ投資が将来の備えになります。

利回り5%でほったらかしにした場合

年利5%で20年間ほったらかし投資をすると、資産は約1,230万円まで成長します。

元本720万円に対して運用益は約510万円で、利回り3%よりも200万円以上多い結果となります。

インデックスファンドなどで5%前後のリターンを目指す投資は、リスクとリターンのバランスが取れており、

多くの初心者に適した選択肢です。安定的な資産形成を目指す人に向いています。

利回り7%でほったらかしにした場合

年利7%で運用した場合、20年後の資産額は約1,560万円に達します。

元本720万円に対して約840万円もの運用益が期待でき、投資効率は非常に高くなります。

ただし、7%の利回りは相応の値動きリスクを伴うため、米国株中心のファンドや高成長市場への投資が必要になります。

高リターンを狙う戦略では、投資対象やタイミングを慎重に選ぶことが重要です。

新NISAシミュレーションの結果をどう活かす?

シミュレーションで将来の資産額が見えたら、次はその結果をどう活用するかが重要です。

ここでは資産目標に応じた積立額の調整や、目標利回りに合ったファンド選び、無理のない家計との両立方法について具体的に解説します。

資産目標に合わせた毎月の積立額の決め方

たとえば「20年後に1,000万円を貯めたい」という目標がある場合、年利5%で運用すると毎月約24,000円の積立が必要です。

ポイント

このように、逆算して毎月の投資額を決めることで、目標達成に向けた現実的な計画が立てられます。

目標が明確になると、貯金や支出の優先順位も自然と定まり、モチベーション維持にもつながります。

シミュレーションは、目標を数字で見える化するための有効なツールです。

目標利回りに応じたファンドの選び方

仮に利回り5%を目指すなら、長期運用に適したインデックスファンドが選択肢になります。

S&P500や全世界株式に連動するファンドは、過去の実績からも5〜7%の年平均リターンが期待されています。

一方、利回り3%で運用する場合は、リスクを抑えた債券やバランス型ファンドの活用が現実的です。

目標に対して無理なくリスク許容度に合った商品を選ぶことが、安定した資産形成の近道になります。

家計と両立する現実的なシミュレーション活用法

資産形成は長期戦です。毎月無理のある金額を投資して生活費が圧迫されると、途中で続けられなくなる恐れがあります。

月3万円の投資が厳しい場合は、1万円からスタートして、年収アップや支出削減に応じて増額していく方法も有効です。

重要なのは、生活を犠牲にせず、現実的に続けられる仕組みを作ること。

シミュレーション結果は理想ですが、それをどう自分の家計に落とし込むかがカギです。

1,800万円を使い切った後の資産はどうなる?

新NISAでは非課税で投資できる上限が1,800万円と決まっています。

この枠をすべて使ったあと、その資産がどのように増えていくのかは、投資タイミングと運用期間によって大きく変わります。

ここでは3つの代表的なパターンを見ていきます。

一括投資で5年以内に満額投資した場合

1,800万円を一括で投資し、年利5%で20年間運用した場合、資産は約4,770万円に増加します。

元本はそのまま据え置きで複利効果を活かせるため、長期的に大きな差が生まれます。

ただし、投資直後の相場下落に巻き込まれると大きな損失を抱えるリスクもあります。

短期間で枠を使い切る場合は、タイミングとリスク管理が重要になります。まとまった資金を早く働かせたい人向けの戦略です。

月10万円の積立で15年かけて使い切った場合

月10万円ずつ積み立て、15年で1,800万円を満額投資した場合、利回り5%で30年運用すると、最終資産は約5,650万円になります。

ポイント

このパターンでは運用期間が分散されるため、平均購入単価が平準化され、市場の変動リスクが抑えられます。

一括投資よりもリターンはやや控えめですが、心理的にも続けやすい点が特徴です。

積立によりコツコツ資産を築きたい方に適した方法です。

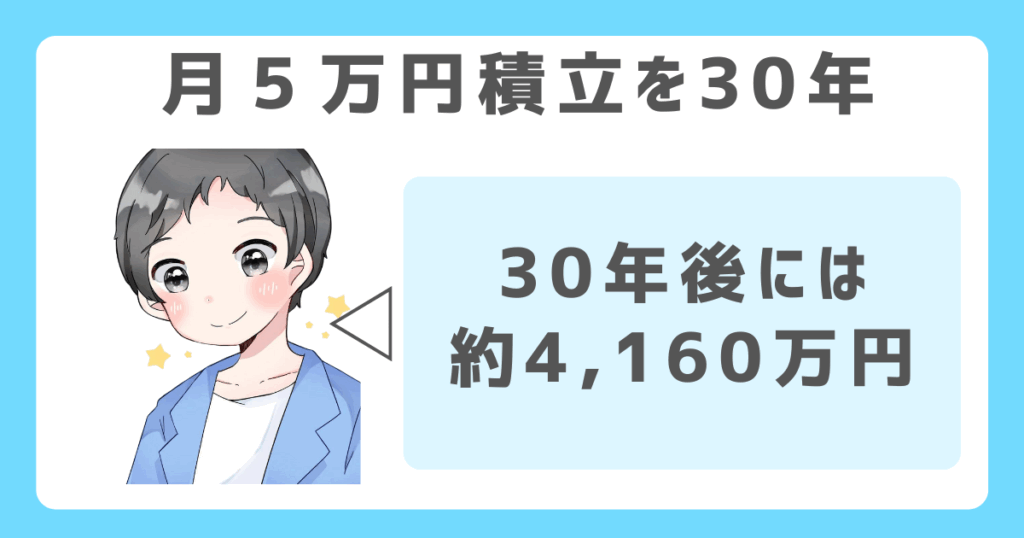

月5万円の積立で30年かけて使い切った場合

月5万円の積立を30年継続し、利回り5%でそのまま運用すると、資産は約4,160万円になります。

投資期間が長いため複利の恩恵は受けられますが、

投資元本がすべて投入されるまでに時間がかかるため、成長スピードは控えめです。

ただし、少額でも長期的に継続すれば確かな成果が得られることを示しています。

生活に負担をかけず、着実に資産形成したい人に向いた選択肢です。

一括投資と積立投資どっちがほったらかしに向いている?

新NISAで資産運用を始めるとき、一括でまとめて投資する方法と、毎月少しずつ投資する方法があります。

それぞれの特徴を理解すれば、自分に合った「ほったらかし運用」のスタイルを選ぶことができます。

一括投資のメリット

ポイント

一括で投資すると、資産全体を早く市場に投入できるため、複利効果を最大限に活かせます。

特に右肩上がりの市場では、早く投資を始めることで資産がより大きく増える可能性があります。

もし年初に1,000万円をまとめて投資した場合、その年の相場上昇を全額で受けられるのが強みです。

手間がかからず、運用開始直後から成果を得やすいのが一括投資の魅力です。

一括投資のデメリット

一括投資は、市場の下落直前に投資してしまうと大きな含み損を抱えるリスクがあります。

仮に投資直後に暴落が起きれば、回復まで数年かかるケースもあります。

価格変動リスクを全額で受けるため、タイミングが非常に重要になります。

精神的なストレスにもつながりやすく、初心者が手を出しづらい理由のひとつです。

投資の経験や資金に余裕がない場合は慎重な判断が求められます。

積立投資のメリット

ポイント

積立投資は価格が高いときは少なく、安いときは多く買える「ドルコスト平均法」により、購入単価を均一化できます。

これにより、一括投資に比べてリスクを抑えながら資産形成が可能です。

毎月3万円を一定期間積み立てることで、市場の上下に左右されにくい安定した運用ができます。

少額から始められる点も初心者にとって大きなメリットです。

積立投資のデメリット

積立投資は時間をかけて資金を投入するため、複利効果の恩恵を受けるまでに時間がかかります。

たとえば、毎月3万円の積立では、1,800万円の非課税枠を使い切るのに50年かかります。

市場が長期間上昇していた場合、機会損失になる可能性もあります。

また、途中で積立を止めたり金額を下げたりすると、想定した資産に届かないこともあるため、継続が前提になります。

複利効果が高いのはどっち?

ポイント

複利効果をより大きく得られるのは一括投資です。

もし1,000万円を20年間・年利5%で運用した場合、資産は約2,650万円になります。

一方、同じ1,000万円を20年かけて積立すると、最終資産は約1,650万円にとどまります。

早く多くのお金を運用に回すほど、複利は強く効きます。

ただし、安定性を重視するなら積立投資の方が安心して続けられる点も見逃せません。

新NISAほったらかし運用は老後対策として有効か?

老後に向けて資産形成を始めるなら、非課税で運用できる新NISAの活用は重要な手段のひとつです。

ここでは老後に必要な金額の目安や、新NISAを使ってどこまで準備できるのかを具体的に見ていきましょう。

老後に必要な資金

総務省のデータによると、夫婦2人世帯の老後生活費は月25万円程度が平均とされています。

年金だけでは毎月5万円ほど不足するという試算もあります。

30年間の老後を想定すると、必要な自助努力の額はおよそ2,000万円以上です。

これは「老後2,000万円問題」としても知られています。

生活スタイルや住居形態によって変わりますが、備えとしてこの数字は無視できません。

新NISAで準備できる金額の目安

新NISAの非課税枠1,800万円を活用し、年利5%で20年間運用した場合、資産は約4,700万円になります。

満額を早めに投資することで、老後資金の不安を大きく減らすことができます。

一方で、毎月3万円ずつの積立では20年後に約1,230万円に到達する見込みです。

このように、使い方とタイミング次第で準備できる金額には大きな差が生まれます。

60歳までにいくら積み立てれば安心?

現在30歳で、60歳までに2,000万円の老後資金を準備したいと考える場合、年利5%で運用するなら月約25,000円の積立が必要です。

この金額であれば、現実的に家計と両立しながら無理なく継続できる水準です。

将来の出費や住宅ローンも考慮し、早い段階から計画的に積立を始めることが、安心した老後につながります。

公的年金と併用する場合の資産戦略

公的年金の平均支給額は夫婦2人で月20万円程度とされており、これだけでは十分な生活は難しいケースもあります。

新NISAを使って1,000万〜2,000万円の上乗せ資産を形成することで、不足分を補うことが可能です。

また、年金を繰り下げ受給して支給額を増やす戦略と組み合わせると、より安定した老後設計ができます。

公的制度と資産運用をバランスよく活用することが大切です。

おすすめのほったらかし投資商品2選【初心者向け】

新NISAを使って資産運用を始める際、何に投資すればよいか迷う方も多いはずです。

ここでは、長期での安定成長が期待でき、ほったらかし運用にも向いている投資信託を2つ紹介します。

eMAXIS Slim 全世界株式(オールカントリー)

このファンドは、世界中の株式市場にまんべんなく分散投資できる商品です。

先進国から新興国まで約50カ国以上に投資でき、日本を含めた「地球まるごと」の成長に連動します。

個別に銘柄を選ぶ必要がなく、自動的に世界の株式に分散されるため、初心者でも始めやすいのが特徴です。

また、信託報酬(手数料)が非常に低く、長期運用でもコストがかかりにくいため、ほったらかし投資に最適な選択肢です。

S&P500連動型インデックスファンド

S&P500はアメリカの代表的な株価指数で、アップルやマイクロソフトなど米国の主要企業500社で構成されています。

このファンドに投資することで、アメリカ経済全体の成長を取り込むことができます。

過去20年間の平均リターンは約7%と高く、資産形成を加速させたい初心者に人気です。

米国株への集中投資になるものの、実績と信頼性のある運用対象として評価されています。非課税制度と相性がよく、長期投資向けです。

ほったらかし投資の注意点と失敗しないコツ

新NISAでのほったらかし投資は手軽で続けやすい反面、油断すると思わぬ落とし穴もあります。

ここでは、運用でよくある失敗を避けるための3つの注意点と具体的な対策について解説します。

利回りを過信しない

想定利回りはあくまで平均的な見込みであり、毎年安定して得られるわけではありません。

ポイント

年利5%を期待して投資を始めても、ある年はマイナスになる可能性もあります。

過去の実績はあっても、未来は確実ではありません。

リスクを理解せずに高利回りを前提に資金計画を立てると、将来必要な資金が足りなくなるリスクがあります。

慎重な見積もりと余裕のある設計が大切です。

生活資金はしっかり確保しておく

ポイント

投資に回す資金は「生活費とは切り離された余裕資金」であることが基本です。

急な出費や病気、転職などで資金が必要になった際、投資資産を取り崩すと、タイミングによっては損失が出ることもあります。

生活費の半年〜1年分は現金で確保しておくと、安心して長期投資を継続できます。

投資を始める前に、まず「使ってはいけないお金」がいくらかを見極めましょう。

出口戦略を考えておく

ほったらかし投資とはいえ、将来どのタイミングで資産を取り崩すかはあらかじめ決めておく必要があります。

老後の生活費として使う場合、毎月一定額を取り崩す方法や、必要な時だけ一部を売却する方法などがあります。

取り崩す時期に大きな相場下落が重なると、資産が大きく減ってしまうリスクもあるため、定率で取り崩すなどの計画が重要です。

始める前に終わり方も考えておくことが安心につながります。

Q&A|新NISAほったらかしシミュレーションのよくある質問

新NISAを使ってほったらかし運用を始めようとすると、多くの人が似たような疑問を持ちます。

ここでは「老後にいくら必要か」「シミュレーションが外れる理由」「運用益が出たらどうするか」というよくある質問に答えていきます。

老後資金はいくら必要?どのくらい運用すればいい?

老後30年を月25万円で暮らすと仮定した場合、必要資金は約9,000万円です。

公的年金で月20万円受け取れる場合、不足分は月5万円、30年で約1,800万円となります。

これを新NISAで準備するなら、年利5%の運用であれば、30年で月3万円程度の積立が必要です。

目標金額と現在の年齢から逆算し、無理なく続けられる金額を設定するのが現実的な計画の第一歩となります。

シミュレーション通りにいかない理由は?

シミュレーションはあくまで理論値であり、現実には相場の上下や経済情勢、為替の影響などで変動します。

たとえば、想定利回り5%で計算していても、実際の運用では年によってマイナスになることもあります。

また、途中で積立を中断したり、生活費の事情で取り崩したりすると、計画通りに資産が増えません。

変化に備えて、常に「少し下振れする」前提で見積もることが重要です。

運用益が出た後、どうすればいい?

利益が出たあとにやるべきことは、目標との比較と出口戦略の検討です。

たとえば、老後資金が十分に確保できた場合、定率で毎年一定額を取り崩す方法が安定的です。

一方、まとまった金額が必要なタイミングがあるなら、タイミングを見て一部を売却しておくと安心です。

また、年齢や家族構成の変化に応じてリスクを抑えた商品にリバランスすることも検討しましょう。

増えた資産を守る工夫が大切です。

まとめ|新NISAほったらかしシミュレーションで将来の資産形成をイメージしよう

まとめ

- 毎月の積立額によって、20年で資産は410万円〜2,050万円まで増加

- 運用年数が長いほど複利効果が強く働き、30年で2,460万円以上も可能

- 利回りによっても成果は大きく変わり、年利7%なら1,500万円超の資産形成も可能

- 新NISAの非課税枠1,800万円を活用すれば4,770万円の資産形成も見込める

- 一括投資は高リターンが期待でき、積立投資はリスク分散に優れる

- 生活資金は別に確保し、無理のない範囲での継続が成功のカギ

- おすすめファンドは「全世界株式」「S&P500」など手数料が低く分散性の高い商品

- 老後資金2,000万円問題にも、シミュレーションを活用すれば対策が可能

- 出口戦略も事前に計画しておくと、安心して資産を活用できる

新NISAを活用したほったらかし投資は、時間を味方につけて資産を着実に育てる有効な手段です。

月々の積立額や利回り、運用年数をシミュレーションすることで、自分の目標に合った投資スタイルが明確になります。

たとえば、月3万円を年利5%で30年間積み立てるだけでも約2,500万円に到達する可能性があります。

将来の不安に備えるには、まず行動することが大切です。シミュレーションを通じて、今日からできる資産形成の第一歩を踏み出しましょう。

新NISAを使ったほったらかし運用は、将来に備える堅実な資産形成の方法です。

月々いくら投資すれば、どれだけ増えるのか、数字で把握すれば、目標達成までの道のりが見えてきます。

まずはシミュレーションを参考に、できるところから始めてみましょう。

「eMAXIS Slim 全世界株式(オールカントリー)」や「S&P500」など、実績あるファンドから始めてみてくださいね。

無理せず、長く続けることが成功への第一歩です♪